資産形成のための投資を長期間にわたり続けていくうえで、自分の投資方針が妥当であるかを、定期的に確認するのは重要です。

自分の投資方針の課題への気づきを得ることができるでしょうし、手間ひまかけて投資するより、実はバランスファンドに自動積立で完全におまかせしていたほうが良いということもあり得ます。

そのためには、一般的に使われている投資パフォーマンスの測定方法を知り、他と比較できるようにすることが必要になります。

この記事では、投資パフォーマンスを測定方法に関して調べたことを中心に、個人投資家はこのように使ったらいいんじゃないかなぁという自分なりの考えをまとめてみます。

投資パフォーマンスと統一基準

投資パフォーマンスはおもに、収益率(リターン)と、そのリスクで測定できます。リターンとは、収益を元本(投下資産)で割って求めることができる収益の割合です。リスク(ボラティリティ)はこの収益のブレ幅で、リターンの標準偏差で表現されます。

リターンは、どれだけの元本を活用してどれだけ収益を得られたかということなので、基本的には収益を元本で割った割合なのですが、公正な比較のためには細かいルールなどを統一する必要があり、グローバル投資パフォーマンス基準(Global Investment Performance Standards, GIPS)が規定されています。

グローバル投資パフォーマンス基準(Global Investment Performance Standards, GIPS)は、資産運用会社による見込・既存顧客に対する投資パフォーマンス実績の公正な表示と完全な開示(fair representation and full disclosure)を確保するために定められた、グローバルに共通の自主基準です。

GIPS基準は、世界各国のGIPSカントリー・スポンサーの参加を得て、CFA協会傘下のGIPS Executive Committee (GIPS EC) により策定および運営されています。日本では、日本証券アナリスト協会がGIPSカントリー・スポンサーになっています。

グローバル投資パフォーマンス基準(Global Investment Performance Standards, GIPS)より

GIPS自体は多くの文章で構成されていますが、特に参考すべきは、計算方法に関するガイダンス・ステートメントです。投資パフォーマンス計算のさい悩みがちな点、たとえば、売買にかかった手数料、税金、配当・分配金、入金、出金などをどう計算に反映するかなどについて規定しています。

以下に一部を抜粋引用します。

- すべてのリターンは、期間中に発生した売買費用の実額を控除して計算しなければならない。

- トータル・リターンを使用しなければならない。トータル・リターンは、計測期間における実現および未実現損益およびインカムを含むリターン率と定義される。

- 外部キャッシュフローを調整した時間加重収益率を計算しなければならない。

- 外部キャッシュフローは、ポートフォリオに出入りする資本(現金、または資産)、と定義される。ポートフォリオ資産で得られたインカムはポートフォリオから払い出されない限り、外部キャッシュフローとはみなされない。

- 期間及び部分期間リターンは、幾何的にリンクしなければならない。

- 外部キャッシュフロー発生の都度、ポートフォリオを評価し部分期間のリターンを計算することは、時間加重収益率を計算するもっとも正確な方法である。

このGIPSの規定をベースに、個人投資家向けに微調整すれば目的を達成することができます。主なポイントは

- ポートフォリオの定義

- 外部キャッシュフローとポートフォリオから発生したインカムの区別

- リターンの計算方法

- パフォーマンスの表示方法

の4点です。

それぞれについて、調べたこと、私なりの解釈を記載します。

ポートフォリオの定義

ここでのポートフォリオとは、パフォーマンス測定対象となる運用資産です。大抵の個人投資家の場合は、一つになるかと思いますが、以下のような場合は用途に応じて区別する必要があるかと思います。

- 異なる方針で運用しているポートフォリオが複数ある場合

- コア・サテライト戦略でコア部分とサテライト部分のパフォーマンスを分離して測定したい場合

私の場合、企業型確定拠出年金、メイン運用資産、バリュー平均法実験室はそれぞれ個別のポートフォリオとして計算することになります。

参考記事:投資方針書 2014年10月

ポートフォリオには、投資に回している資産をすべて含めます。待機資金として保持している流動性資産(銀行預金やMRFなど)も含める、ということです。待機資金を持つということは、投資判断としてキャッシュポジションを持つことに決めたということにほかなりませんから、パフォーマンスの評価に含めないと公平に比較できなくなってしまいます。

定期的に、資産総額、外部キャッシュフローを調べる必要があるので、1つのポートフォリオを1つの証券会社に集約すると管理が楽になります。

資産総額の評価は、約定日ベースが原則となっています。入金・出金や資産の移動は移転先に到着した日を約定日とするのがよさそうです。ETFや上場株式は約定日が明確なので判断には困りません。投資信託の場合は、注文日と約定日が異なることがあるので注意が必要です。

外部キャッシュフローとポートフォリオから発生したインカムの区別

個人の場合、ポートフォリオへの入金および出金が、外部キャッシュフローのほとんどになるはずです。

日々の収入から投資用資金として証券会社口座に振り替えた資金が入金となり、不測の事態などで、やむを得ず運用資産を取り崩すときに証券口座から出した資金が出金です。

ここでは現金の入金・出金だけを取り上げましたが、資産そのものの入庫・出庫も同等に外部キャッシュフローとして扱います。

ポートフォリオから発生した各種インカム・支出は外部キャッシュフローには含まないとされます。具体的には

- 売買手数料

- 配当・分配金

- 配当・分配金や売却益に課税された税金

- (キャッシュバック・換金性の高いポイントバック)

は外部キャッシュフローとはみなしません。

手数料や税金の支払いは、ポートフォリオを構築・維持するためのコストですし、配当や分配金はポートフォリオからのインカムと考えるわけです。

購入時のキャッシュバックや、換金性の高いポイントバックをポートフォリオから発生したインカムとするか否かは個人によって判断が分かれるところだと思いますが、個人的には、個人の運用上の工夫によりもたらされるインカムとしてとらえるほうがしっくりきます。このあたりのさじ加減は好みで変えて問題ないでしょう。

これらのやりとりがポートフォリオの口座内で完結している場合は、入金と出金のみ外部キャッシュフローとすればよいことになります。逆に、これらが口座外部で発生した場合は何らかの手段で運用資産評価額に反映する必要があります。

たとえば、ポートフォリオの口座外で税金の納付をした場合は、同日に、同額をポートフォリオから引き出す(これは外部キャッシュフローとはしない)、もしくは、同額をポートフォリオへ入金したこととする(これは外部キャッシュフローとする)など。

リターン計算方法

GIPSでは、リターンは「外部キャッシュフローを調整した時間加重収益率」として計算することとしています。この収益率の種類と計算についてはこの後、本節内で掘り下げます。

また「期間及び部分期間リターンは、幾何的にリンクしなければならない」としています。幾何的にリンクとは、平たく言うと、掛け算でつなげということです。これの意味しているところは、たとえば、1年間のリターンを計算する場合には、包含する12か月分のリターンを掛け算せよということです。

数式で表現すると

![]()

となります。

ここで![]() が1年間のリターン、

が1年間のリターン、![]() が包含する12か月の月次リターンです。

が包含する12か月の月次リターンです。

ここからは投資収益率の種類について整理します。投資収益率の計算方法は、大きくわけて

- 金額加重収益率

- 時間加重収益率

の2種類があり、それぞれ意味、ねらい、用途が異なります。

GIPSでは、運用能力の評価が目的であることをふまえて、時間加重収益率を使うことと規定しているわけです。

GIPSの規定に従う分には時間加重収益率について把握していればいいのですが、金額加重収益率が使われているケースもあり知ってて損はないこと、両者の違いを意識すると理解しやすい面があるため、本節で順にまとめておきます。

金額加重収益率 (Money Weighted Rate of Return)

金額加重収益率は、内部収益率(IRR; Internal Rate of Return)とよばれることのほうが多いかもしれません。これは、測定対象期間の期初元本(=期初資産総額)と、期中に発生したキャッシュフローを、一定のリターン![]() で運用した結果が期末資産総額となるとして求めたリターンです。

で運用した結果が期末資産総額となるとして求めたリターンです。

金額加重収益率はキャッシュフローの影響を受けます。具体的には、同じ運用をしていたとしても、キャッシュフローの発生タイミングや規模により、計算結果に差が出ます。

ファンドの外部キャッシュフローはファンドマネージャーの制御が直接及ぶところではないので、ファンド間の運用能力の比較には向かないとされています。

キャッシュフローを含めたリターンを計測するのに適しており、具体的には、不動産、事業、企業買収などの投資判断などに適しているとされています。

計算は

を![]() について解くことになります。

について解くことになります。

ここで、![]() が当初資産総額、

が当初資産総額、![]() が

が![]() 期の期末資産総額、

期の期末資産総額、![]() は

は![]() 期中に発生した外部キャッシュフローです。

期中に発生した外部キャッシュフローです。

![]() 次方程式になるので式変形では解けず、通常は数値計算で解を求めることになります。複雑な計算になるのですが、ExcelのIRR関数やXIRR関数を使えば一発で計算できます。

次方程式になるので式変形では解けず、通常は数値計算で解を求めることになります。複雑な計算になるのですが、ExcelのIRR関数やXIRR関数を使えば一発で計算できます。

1期=1年として、複数年の実績から、平均の年率のリターンを計算している例はよく見かけ、理解しやすいのですが、キャッシュフロー発生タイミングを日単位で扱い、1か月のリターンを求めるようにしようとするとやたらと難しくなります。正味現在価値や内部収益率の正確な定義まで立ち戻って理解し変形する必要があります。

実は途中まで頑張ったのですが見事に挫折しました。特に、時間加重収益率を近似的に計算する修正BAI法(Modified BAI Method/Modified Bank Administration Institute Method)とExcelのXIRR関数の差あたりが気になりはじめた時点で力尽きました。

時間加重収益率 (Time Weighted Rate of Return)

厳密法(日次厳密法) (True Time Weighted Rate of Return)

時間加重収益率は、キャッシュフローの影響を排除して計算したリターンです。具体的には、キャッシュフローの影響を排除するために、キャッシュフロー発生のタイミングで測定対象期間を区分し、各区分についてそれぞれ「いくらの元手がいくらになった」を計算し、それらを掛け算して(=幾何的にリンクして)全体のリターンを求めます。文章だとわかりにくいですが、以下の図を見れば何をしようとしているのか直観的に理解できるはずです。

これが、時間加重収益の厳密な計算方法(厳密法・日次厳密法)です。

GIPSでは、2011年1月1日以降の運用実績はこの方法で計算することを求めています。

数式で表現すると

![]()

となります。

ここで、![]() が期初資産総額、

が期初資産総額、![]() が期末資産総額、

が期末資産総額、![]() から

から![]() が期中に発生する外部キャッシュフロー、

が期中に発生する外部キャッシュフロー、![]() から

から![]() はそれぞれの外部キャッシュフロー発生直前の資産総額です。

はそれぞれの外部キャッシュフロー発生直前の資産総額です。

この計算方法は、直観的に理解でき、計算結果も厳密なものになる利点がある一方、すべてのキャッシュフローにおいてポートフォリオの資産総額を評価する必要になります。

キャッシュフローの発生頻度が高かったり、ポートフォリオの資産総額の評価に手間がかかる場合に計算の手間を省くための近似法が存在します。

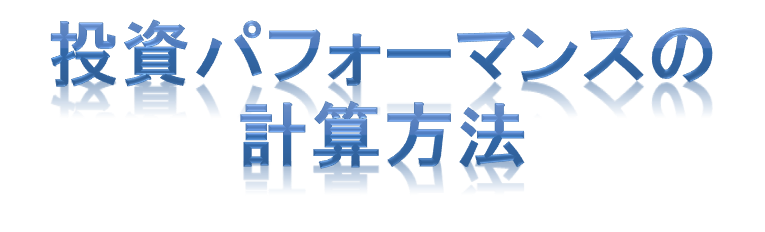

修正ディーツ法 (Modified Dietz Method)

修正ディーツ法は、時間加重収益率を近似的に求めるための方法です。

測定対象期間のリターンを一定と仮定し、収益を、期間内平均元本で割ることで求めます。

ここで、収益は、期末資産総額から期初資産総額と期間内に発生した外部フローを引いたものです。

期間内平均元本は、期初の資産総額に、期間内に発生した外部キャッシュフローそれぞれについて、ポートフォリオに帰属していた時間の長さに応じて加重したものを足し合わせたものです。そのさい、各キャッシュフローは、発生日の最後に発生するものとします(キャッシュフロー発生日は加重計算に含めない)。

こうすることにより、ポートフォリオの資産総額評価の頻度を減らすことが可能になります。

数式で表現すると

![]()

となります。

ここで、![]() が期初資産総額、

が期初資産総額、![]() が期末資産総額、

が期末資産総額、![]() は期初を含め

は期初を含め![]() 日後に発生したキャッシュフロー、

日後に発生したキャッシュフロー、![]() は

は![]() が発生する直前の資産総額です。

が発生する直前の資産総額です。

もともと近似なので気にするべきところではないのですが、期間内平均元本を計算するときに休業日をどう考えるのかは少し悩みます。月初や月末が休業日だった場合、締日である最終営業日との関係で分母と分子をどうするかなど。資産総額に対するキャッシュフローが十分小さければ関係ないのですがそうでない場合は誤差が少し多めに出るかもしれません。

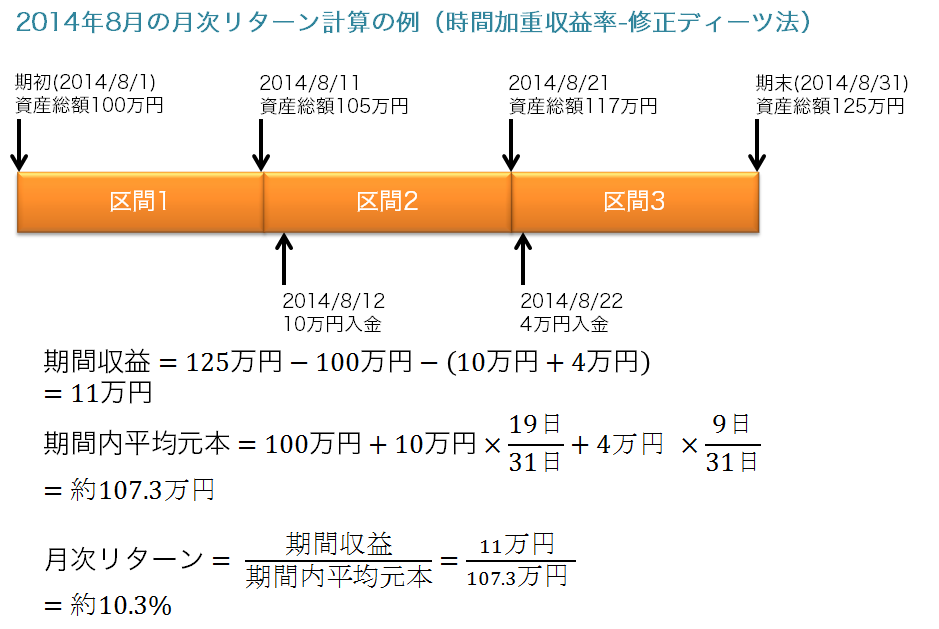

(単純)ディーツ法 (Simple Dietz Method)

ディーツ法は、修正ディーツ法をさらに単純化した時間加重収益率を近似的に求めるための方法です。

実際のところ、単純ディーツ法と、修正ディーツ法の初出の順番や経緯は把握していませんが、自分はこの順番のほうが理解しやすい・説明しやすいのでこのような構成としています。

修正ディーツ法では、キャッシュフローが発生した日を考慮して、ポートフォリオに帰属していた時間の長さを加重して期間内平均元本を計算していましたが、ディーツ法ではキャッシュフローが期中の中間で発生したこととして、さらに単純化しています。

こうすることにより、修正ディーツ法と比べ、キャッシュフロー発生日を考慮しなくて済む分、計算が楽になります。

参考まで、数式で表現すると

![]()

となります。

ここで、![]() が期初資産総額、

が期初資産総額、![]() が期末資産総額、

が期末資産総額、![]() は

は![]() 日目に発生したキャッシュフロー、

日目に発生したキャッシュフロー、![]() は

は![]() が発生する直前の資産総額です。

が発生する直前の資産総額です。

修正BAI法 (Modified BAI Method, Modified Bank Administration Institute Method, Linked IRR)

修正BAI法はLinked IRR Method(連結内部収益率?)というもののようです。測定対象期間内でキャッシュフローがポートフォリオに帰属していた時間の長さを加重してIRRを計算して求めます(だそうです)。

数式で表現すると

![]()

を![]() について解くことになります(だそうです)。

について解くことになります(だそうです)。

ここで、![]() が期初資産総額、

が期初資産総額、![]() が期末資産総額、

が期末資産総額、![]() は期初を含め

は期初を含め![]() 日後に発生したキャッシュフローです(だそうです)。

日後に発生したキャッシュフローです(だそうです)。

ここまでで、時間加重収益率の計算方法についてみてきました。実際のところどれを使うべきかについては、どれも一長一短(手間と誤差のトレードオフ)があり一概には決められないところがあります。

資産総額に対して外部キャッシュフローが十分小さい場合は近似の誤差も十分小さくなるので、修正ディーツ法もしくは単純ディーツ法で十分ではないかと考えます。

パフォーマンスの表示方法

GIPSのねらいは「資産運用会社による見込・既存顧客に対する投資パフォーマンス実績の公正な表示と完全な開示(fair representation and full disclosure)を確保する」であるため、リターン等を表示する方法についても規定があります。

各ファンドの広告や運用報告書等に記載されているデータの内容が類似しているのはこのためでしょう。GIPSで規定しているデータを計算するようにすれば比較が容易になります。

具体的に参考になるのは

- 少なくとも5年間の年間投資パフォーマンスを提示すること。

- 存続期間が5年未満の時は開始日以降のパフォーマンスを提示しなければならない。

- 1年未満の期間のリターンは年率換算してはならない。

- 各年度末における3年間の年率換算した事後的な標準偏差(月次リターンを使用)を提示すべきである。

など。

直近1か月、3ヶ月、6か月、1年(年率)、3年(年率換算)、5年(年率換算)のリターンを計算するようにすれば比較しやすくなります。

リターンの年率換算方法についてはリターンとリスクの年率換算方法を参照してください。

また、時系列で、ほかのファンドと比較したい場合、パフォーマンス測定対象ポートフォリオの「基準価額」を計算するようにするとよいです。各ファンドとも基準価額の時系列データを公表しているので簡単に比較ができるようになります。

ポートフォリオの基準価額は、ポートフォリオ設定日=初めての外部キャッシュフロー発生日の前日を10000円として、その後のリターンを幾何的にリンクする=くりかえし掛けていくことにより計算できます。

比較対象のファンドが分配金を出し、かつ分配金込みの基準価額を公表していない場合は厳密な意味での比較が難しいので注意が必要です。とはいえ、分配金の頻度や額が少ないファンドであればそれほど気にする必要はありません。

編集後記

投資パフォーマンスの測定方法、計算方法について、まとまった書籍などを持ち合わせていないため(何かおすすめがあれば教えてください!)、様々なサイトや記事を読んで自分なりに理解した内容をまとめました。

できるだけ正確になるよう努めてはおりますが、情報の正確性について保証することはできませんのでその点を理解いただいたうえでお読みいただければと思います。また、誤りや補足すべきことがありましたら、お知らせいただけますと幸いです。

この記事は、twitterでも交流させていただいているon(@_iplus_)さんのブログインデックス+α 投資実践記での運用実績のまとめ方に刺激を受けています。自分の運用を確認するうえでバランスファンドやアクティブファンドとの比較はとても有意義ですし、単純に「俺ファンドの基準価額XXXXX円」ってかっこいいなと思いました。

今後はこれをもとに月次で運用記録記事を書けるように頑張ります。まずは、家計資産と運用資産を明確に分離することが必要そうです。今は待機資金がごっちゃになってしまっているので。あと、メイン運用資産と、バリュー平均法実験室も物理的に口座を分離しないと計算が大変そうです。

今回、それなりに突き詰めて投資パフォーマンスの計算方法について調べてまとめましたが(自分が知らなかっただけかも・・・)、あくまで今後ブログを書いていく上ではしっかりしておかないといけないなと考えたからです。

普通に資産形成の手段としてインデックス投資されている方はここまでやる必要は全くないはずです。自分のリスク許容度とアセットアロケーションだけは気にして、必要に応じてリバランス・リアロケーション。あとはほったらかしで十分。手間、時間をかけずにできるのがインデックス投資のよいところですから。

「加重」と「荷重」は要注意です。

コメント

はじめまして、突然ですみませんが質問させていただけないでしょうか?初歩的な質問で恥ずかしいのですが。インデックスファンドを毎月一定額購入していてその運用利回りを把握していたく、エクセルにて厳密法で計算しています。毎月の月次リターンを計算してそれを掛け合わせて1を引いたのが累積のリターン、そしてこの累積のリターンを経過年数で割ったものがいわゆる一般的に運用利回りと呼ばれるものでしょうか?乏しい知識で間違っているかもしれませんが教えていただけませんでしょうか?よろしくお願いします。

コメントありがとうございます。完全にあっている自信も保証はありませんが、私の認識は以下の通りです。

複数の区間での累積のリターンについては、各区間のリターンを幾何的にリンク(掛け算でつなぐ)で計算できると認識しています。ですので、月次でリターンを計算している場合は、おっしゃる通りの方法で問題ないと思います。

いわゆる「運用利回り」というのは、通常年率で比較されることが多いので、上記の方法で計算した全期間のリターンを年率に換算すればよいことになります。

年率換算は複利効果を考慮しなくてはなりません。その方法については以下の記事で考察しています。合わせてご参照いただければと思います。

リターンとリスクの年率換算方法

http://valavg.com/how-to-convert-return-and-risk/

各ファンド(投資信託)の月次レポートには、過去3年、5年の年率換算リターンなどが掲載されているので、月次や日次の基準価額時系列データをつかって自分で計算してみて、整合するかどうかで、計算があっているかを確認することができると思います。

ご返信ありがとうございました。ブログの記事いろいろ拝見させていただき、もちろん難しくて理解できないところだらけでしたが、自分が知りたかったリターンと運用利回りの関係はなんとか合っていたみたいで安心しました。私の場合、端から自分には投資は無理と諦め消極姿勢でインデックスファンドのみ買っていましたが、利回りくらいは理解しておきたいと、質問させていただきました。勉強になりました。ありがとうございます。