バリュー平均法の特性:バリューパスの設定で見たように、バリュー平均法による積み立てでは、直近リターン実績と、保有リスク資産額に応じて投資金額が変化します。

このエントリでは、具体的なケースでシミュレーションを行い、積み立て金額の変動の様子を見てみたいと思います。

投資金額の決定方法

今期の投資金額は

今期の投資金額 = 正味のバリュー増分(固定値) + 保有資産評価額 x (期待リターンr - 直近リターン実績)

で決まります。

直近リターン実績が期待リターンrより良ければ、その分積み立て金額は減り、リターン金額が予定積み立て金額を超えればその分売却します。直近リターン実績が期待リターンrより悪ければ、その分積み立て金額が増えるということです。

投資金額が保有資産評価額に比例するため、保有資産が大きいと、直前リターン実績の期待リターンrからわずかにブレただけで、投資金額が大きく変化することがわかります。

具体例

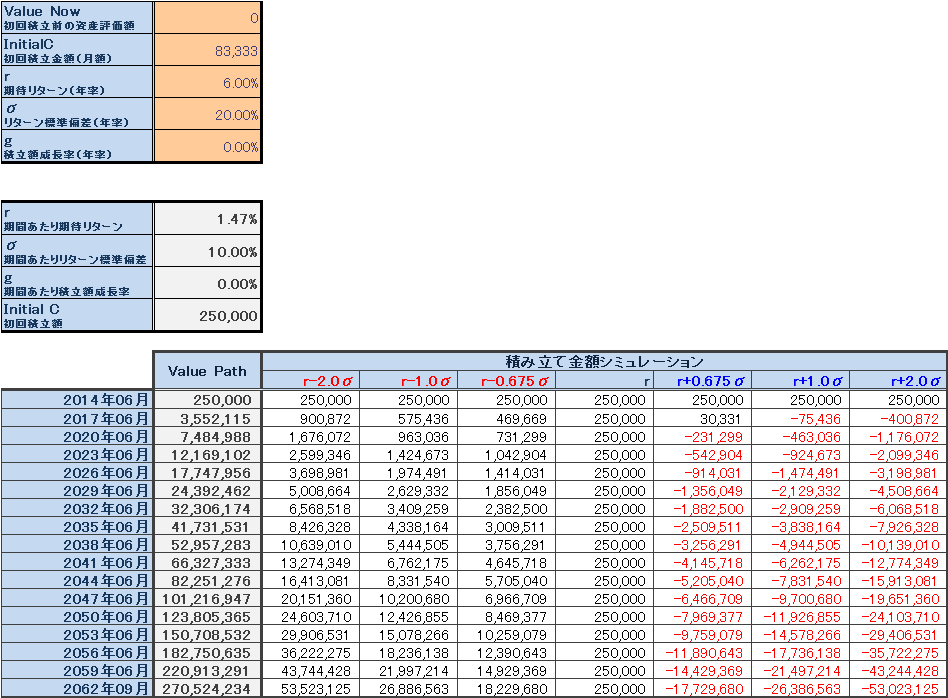

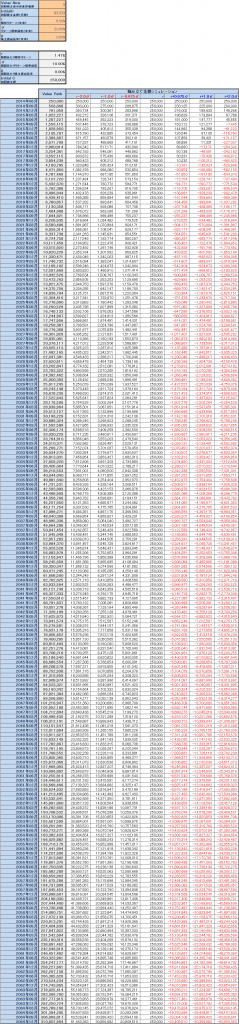

このことを具体的に見るために、保有資産評価額がどれくらいのときに、どれくらいのぶれがリターンにあったら、積み立て金額がいくらになるのか、をシミュレーションしてみます。

- 積み立ては4半期に1回、25万円ずつ(1年で100万円を積み立て)

- 積み立て開始時の資産総額は0円

- 期待リターンrは年率6.0%(図表中では一期間の率に複利換算してrと表記)

- 年率換算リスク(リターンの標準偏差)は20% (一期間あたりは 20% x √(3/12) )

の前提で、リターンの実績が r-2σ、r-σ、r-0.675σ、r、r+0.675σ、r+σ、r+2σだった場合の、各期の積み立て金額を計算してみます。

- r-2σ

約95%の確率で発生する最悪のケース - r-σ

約68%の確率で発生する最悪のケース - r-0.675σ

約50%の確率で発生しうる最悪のケース - r

期待通り - r+0.675σ

約50%の確率で発生しうる最良のケース - r+σ

約68%の確率で発生しうる最良のケース - r+2σ

約95%の確率で発生しうる最良のケース

グラフと表は、前期まではバリューパスに追従していたとして、今期のリターンの実績別に積み立て金額がいくらになるか=バリューパスに追従するにはいくら必要かを表現しています。

考察

人によって感じ方は変わってくると思いますが、私の感覚だと6年目(運用資産が750万円を超えたあたり)からは、±0.675σのブレでもずいぶんと金額が大きいなぁーと感じてしまいます。

試算が積みあがった時のことを考えると、バリュー平均法をそのまま適用するのは厳しく、売買額の上限ルールを設定する、などアレンジが必須そうです。

また、バリュー平均法に限った話ではないですが、この表を見ると、取れるリスクは、割合ではなく金額で考えないといけないなーということを痛感します。ある程度資産が積みあがったら、一部を低リスク資産に移して、ポートフォリオ全体のリスクを調整。定年間際になって株式の-2σとか喰らったらたまったもんじゃないです。