世界全体の株式が大きく乱高下しているようです。ファンドから緊急のレポートが出たり、日ごろ投資に関する論説をしている方からも臨時とおもわれる記事が発行されていたりと、それなりの衝撃になっていることがうかがわれます。

そんな中、TwitterのTLで流れてきたVanguard社のCEOのコメントを紹介した記事がとても印象的だったのでご紹介します。on(@_iplus_)さんのツイートで知りました。

相場が大きく動いているときに何をすべきか?きっと何もしないほうがいい

その記事はWhat to do during market volatility? Perhaps nothing.です。Vanguard社のCEOであるBill McNabb氏のコメントを紹介する形になっています。

「相場が大きく動いているときに何をすべきか?きっと何もしないほうがいい」といった感じでしょうか。

長期間にわたるインデックス投資を継続していくためのコツが簡潔にまとまっています。リーマンショックなどを生き延びてきた先輩投資家たちが折に触れ発信してくれている内容とも合致しています。

ポイントをまとめてみます。

- このような時には、あらかじめ決めていた投資方針を守る、すなわち、「なにもしない」が賢明

- そのためのコツは3つ

- 株式には変動と定期的な調整はつきものであることを知る

- ノイズを避け投資から感情を排除する

- 変動を味方につける

- ポートフォリオが広く分散されていて、投資の目的、時間軸、リスク許容度(risk comfort level)の点でバランスがとれている限り、「なにもしない」が賢い選択

- 将来のことは誰もわからないのだから、どこかに傾くより広く分散しているほうが有利

- ノイズを避ければ、誘惑やストレスからも解放される。変動は無視してしまえばよい。

- 定期的に購入し続けていけば変動も味方になる。ドルコスト平均法による効果。

これぞ、「The インデックス投資」といった感じです。超フィーリング訳なので、詳細は原文のほうをご参照ください。

自分自身をふりかえる

このアドバイスをもとに自分自身と投資行動をふりかえってみます。

現在の投資方針は、

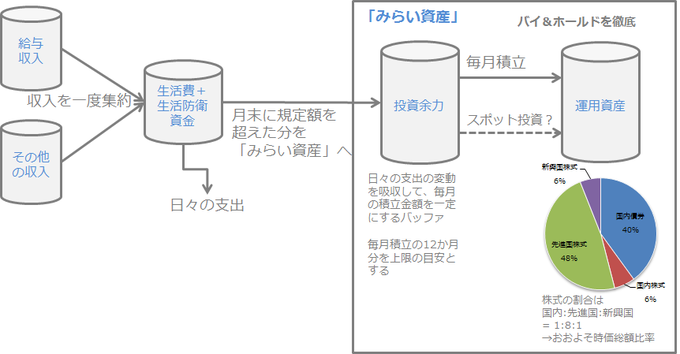

給料日に、あらかじめ決めてある生活防衛資金を上回る金額を「みらい資産」に移す目標としているアセットアロケーションに近くなる配分で買い付ける

といった感じですでに、かなり「しくみ化」できていてほとんど感情が入る余地がありません(2015年8月分の積み立て比率は、個人向け国債:先進国株式:新興国株式:国内株式=0:8:9:3でした)

ただ、

- 各月の支出の多寡に応じて投資に回せる金額が変動する

- ボーナスの扱いがあいまい→厳密に運用するとボーナス月だけ積立金額が多くなる

- ヒマすぎてつまらない&相場への感度が下がりすぎる

- 下がった時にうれしいの実感が得にくい(定期的に買い続ければ恩恵があるのは理解していますが感情面で)

といった問題があることも見えてきています。

買い付け金額はある程度平準化しないと「変動を味方につける」の効果が弱まります。

また、

「将来は不確実でリスクがあるとしても、リターンは有利だと思って投資する」という理由で投資するのだから、その時点時点で、投資家が自分にとって最適だと思う金額を投資している状態が意志決定としてはベスト

第180回 ドルコスト平均法について整理する | 山崎元「ホンネの投資教室」 | 楽天証券

ということは理解していて、リターンにもほとんど影響しないことはわかっていたとしても「下がった時に臨時買付けできる」という状態にあると、相場への一定の感度の維持、「下がった時にうれしいの実感」が得やすく、ヒマ防止にもつながります。

で決めた

「投資余力」の部分を、当初想定通りに運用して、

- 毎月の積立金額は固定

- 6か月単位でスポット投資枠を決め、その6か月の間のどこか好きなタイミングで投資する(投資しなければいけない)

- 自身のリスク許容度の範囲内は厳守=投資額を増やすわけではない

のように「毎月の積立金額の平準化」とヒマ防止の「スポット投資」をできるようにしてみようと思います。

典型的な天引きによるドルコスト平均法と、長周期版「ちょっと投資心をくすぐるドルコスト平均法(インデックス投資の「退屈」対策 – 梅屋敷商店街のランダム・ウォーカー(インデックス投資実践記))」のハイブリット的な方法です。

具体的には受け取ったボーナス分を6か月に分散させるイメージですかね。「リスク許容度の範囲内で」は厳守のうえ、しばらくの間は試行錯誤してみます。毎月月末の「資産状況(アセットアロケーション)とふりかえり」などでご報告していきます。