2015年3月で、当初予定していた、保有している資産を、インデックス投資の資産に移管する「ランプアップ(立ち上げ)期間」を終了しました。

思い立って、インデックス投資で将来に備えた資産を形成していこうと決めたのが、2014年5月、6月くらいのことです。

このときに、一応の投資方針やアセットアロケーションを決めました。また、1年かけてゆっくり実践していこうということも決めておりました。

この1年弱の間に、インデックス投資を実践しながら、いろいろ学び、考えてくることができました。特に、インデックス投資家、投信ブロガーのみなさんとブログやTwitterを通して交流させていただいたことが大変役立っています。

その成果として、資産構造や、収入から投資へどうつなげていくか、アセットアロケーションについて、整理することができたので記録の意味も含めて記事にいたします。他のこと(バンガードのETFの使い方など)についての考えが整理できた時点で、投資方針書にまとめたいと考えています。

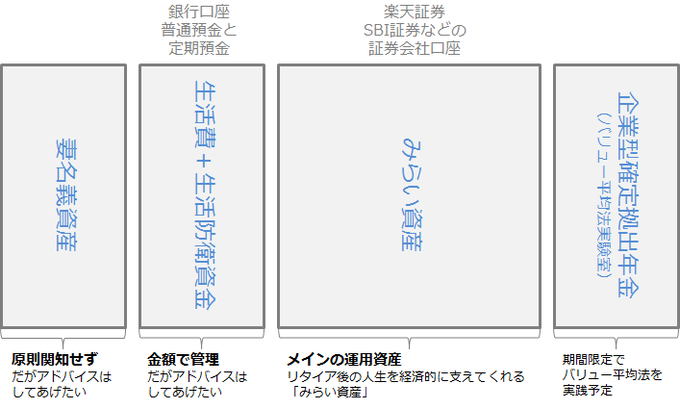

資産の構造

世帯としての資産は、以下のような構造でとらえることとします。

妻名義資産については、妻に任せます。しかし、より適切に老後に備え、彼女としての「みらい資産」を上手に形成していくために、できる限りのアドバイスはしていこうと考えています。

以前の投資方針書に記載した資産構造との変化点は以下の通りです。

国内個別銘柄株式を塩漬けしていた「漬物樽」を予定通り清算して解消しました。これで発生した実現損は、リレー投資で可能な限り相殺する予定です。

独立した「バリュー平均法実験室」を、廃止して、拠出金額がごく少額の企業型確定拠出年金口座で行うことにしました。主なねらいは、管理の手間の軽減です。

それぞれの資産と、使用する口座を物理的に分離しました。これまでは一つの口座内の資産に色づけして区別していましたが、とても管理がしにくく、わかりにくかったためです。管理のしやすさ、わかりやすさは、仕事や家庭が忙しくなったときにも、投資を淡々と継続していくために重要な要素であると考えました。

口座を物理的に分離=口座と用途を一対一対応させることができると、マネーフォワードなどのアカウントアグリゲーションサービスでも管理しやすくなってとても便利です。

生活防衛資金と日々の生活費は、区別しないようにしています。私の場合、今のところ、区別するメリットがほとんどないため、一緒にして管理の手間を軽減することにしました。

生活防衛資金の一部を、個人向け国債変動10で持っていたのですが、口座の分離のために「みらい資産」と組み換えて、銀行預金だけにしました。

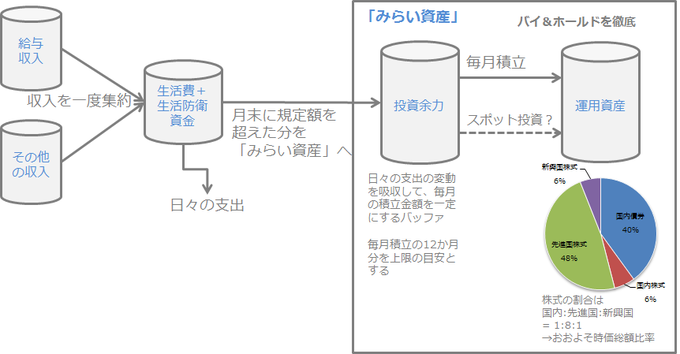

収入から投資のながれ

日々の収入から投資までどうつなげていくか、すなわち日々の生活のなかで、いかにして「みらい資産」を形成していくかの流れです。

毎月の給与や、1年に2回のボーナスを含めた、すべての収入を「生活費+生活防衛資金」に集約します。

日々の生活費(固定費や変動費含む)は、この「生活費+生活防衛資金」から支出することにします。

毎月決まった日(最終営業日を想定)に、あらかじめ規定した金額を超える分を「生活費+生活防衛資金」から「みらい資産」のなかの「投資余力」の箱に移します。

この「投資余力」は、毎月の支出の変動を吸収するためのバッファ、および、気休め・心の安静を保つためのスポット投資余力として使います。あまり多くの金額をここで保有することはせずに、せいぜい「毎月の積立金額の12倍まで」ということにします。この点で、これまで考えていた「待機資金」とは性格が異なります。

毎月一回、「投資余力」から「運用資産」へ積立を実行します。当面は手動でのノーセルリバランスの買付にする予定ですが、面倒になったら、手動の定額積立、自動の定額積立など省力化するかもしれません。

これまでは3か月に一回にしていたのですが、あまりに暇なのと、バリュー平均法的な要素がほとんどなくなってきたので、オーソドックスな方法を取ることにします。

リスク許容度を低めに再設定しました。その一環で、生活防衛資金は当初の計画より、金額で1.4倍ほどに増やし、運用資産のアセットアロケーションを見直して、国内債券を40%に増やしています。

子供の教育費など将来の生活費を大目に見積もりなおしたということと、「迷ったら安全よりに倒すべき」「実際に資産が熔けてなくなっていく暴落を経験するまでは本当のリスク許容度はわからない」という教訓を参考に、保守的にしました。

本稿執筆時(2015年3月8日)の「みらい資産」の状況は

- 金額は「生活費+生活防衛資金」の約85%、負債を除く保有金融資産全体に占める割合は約46%

- 内訳は、投資余力0、国内債券43.9%、株式56.1%で、株式の内訳はねらいどおり国内:先進国:新興国=1:8:1

で、リスクなどは

- 「みらい資産」内の「投資資産」の期待リターンは約3.64%、リスクは約11.45%程度(いずれも年率)

- 年間のリターンが「期待リターン-2σ」となった場合「みらい資産」は-19%、「期待リターン-3σ」となった場合-31.8%。金融資産全体で見ると、それぞれ約-9%, 約-14%(いずれも年率)

となっています。

前述の組み替えの関係で国内債券がねらいより少し多くなっていますが、安全寄りになっている分にはかまわないのでこれからの積立で、調整していく予定です。

補足

この記事の内容は

の内容を具体的に検討した結果になっています。このときの結論をもとに、管理を簡便にできるようにした落としどころが、本記事に書いた内容になりました。

初出時、上記アセットアロケーションの期待リターンとリスクの値が間違えていましたので、修正しました。