インデックス・ドライバーのRockyさんの数学的分析・説明と、実際の等金額ウェイトインデックスのパフォーマンス実績などから、リスクを最小化できる等金額ウェイトのインデックスに注目が集まっています。

私も直観的には、時価総額ウェイトは、ときの流行や勢いの影響を強くうけるため、分散投資の観点では最善ではなく、どれが上がってどれが下がるのかは読めないのであるから、あまりウェイトに差をつけずにまんべんなく投資するほうが良いのでは?という印象を持っています。

ただ、等金額ウェイトがリスク最小であることを導出するさいの前提となっている「時価総額の規模によらずリスクσが等しい」については少々懐疑的です。具体的には小型株のほうがリスク(ボラティリティ)が大きい印象を持っています。

この記事では、MSCI ACWIのデータを利用して時価総額別のリスクを調べ、「時価総額の規模によらずリスクσが等しい」がどの程度正しいのかを調べてみます。

等配分ウェイトとは?

われわれが日常触れているインデックス(TOPIXやMSCI-KOKUSAI、MSCI ACWIなど)は、浮動株調整後の時価総額の規模に応じてインデックスへの組み入れ比率が決まります。つまり、時価総額が大きいものほど組み入れ比率が高くなります。

たとえば、MSCIの全世界株式指数であるACWI(All country world index Standard)の組み入れ銘柄数が2446なので、等金額ウェイトであれば1銘柄あたり約0.0409%のところ、APPLEが約1.68%、EXXON MOBIL CORPが約1.13%、MICROSOFT CORPが約0.94%など、上位10銘柄の合計で全体の約8.39%を占めています。APPLEの場合、等金額ウェイトの40倍にもなります。

(いずれもAugust 29, 2014のMSCI ACWI factsheetより)

他方、等金額ウェイトのインデックスでは、組み入れ対象銘柄をすべて等しい比率、たとえば、MSCI ACWIの場合2446銘柄を約0.0409%ずつ組み入れます。

等金額ウェイトの数学的な分析など理論的詳細はインデックス・ドライバーさんの「インデックスの倒し方、オレはもう知ってますよ」のまとめ記事から読み進めるとよいです。どの記事も、内容が非常に高度で濃密です。

時価総額ウェイトと等金額ウェイトの違いを感覚的にとらえるには、吊られた男の投資ブログ (インデックス投資)さんの分散の観点から見ると時価総額ウェイトはバランスが悪い、等金額ウェイトインデックスを見てみる (MSCI World Equal Weighted Index)の記事がわかりやすいです。

山崎元さんの山崎元「ホンネの投資教室」 第106回 インデックスの銘柄ウェイトを考えるの記事でも、等株ウェイト、時価総額ウェイト、等金額ウェイトについて議論されています。

等金額ウェイトは(ある前提の下では)リスクを最小化することが説明できる

インデックス・ドライバーさんの期待値の分散とEqual Weightなどの記事で、

銘柄間の相関を0とし、各銘柄のリターンの標準偏差σが等しいという前提のもとで

等金額ウェイトが最もリスクを最小化する

が数学的に説明されています。

冒頭で述べたことの繰り返しになりますが、私も直観的には、時価総額ウェイトは、ときの流行や勢いの影響を強くうけるため、分散投資の観点では最善ではなく、どれが上がってどれが下がるのかは読めないのであるから、あまりウェイトに差をつけずにまんべんなく投資するほうが良いのでは?という印象を持っています。

ただ、等金額ウェイトがリスク最小であることを導出するさいの前提となっている「時価総額の規模によらずリスクσが等しい」については少々懐疑的です。具体的には小型株のほうがリスク(ボラティリティ)が大きい印象を持っています。

MSCI ACWIのサイズ別インデックスを使ってリスクを調べてみる

「時価総額の規模によらずリスクのσが等しい」の前提はどの程度妥当か、時価総額の規模別=サイズ別にリスクがどうなっているかを、MSCI ACWIのサイズ別インデックスを使って簡易的に調べてみます。

分析対象のデータの各種条件は以下の通りです。

- 対象インデックスはMSCI ACWIのLarge Cap, Mid Cap, Small Cap (ACWIではMicro Capは提供されていない)

- 1994年5月末~2014年8月末の月次データを利用(各月の最終営業日の値)

- USDベースの指数をそのまま利用(不要な変動パラメタを排除するため)

- Priceのインデックスを利用

Cap, PriceなどMSCIの用語については次節で説明します。

MSCIインデックスの種類

実際に分析に入る前にMSCIのインデックス共通で使われるLarge Cap, Mid Cap, Small CapやPrice, Gross, Netについて調べた内容をまとめておきます。

時価総額=サイズ別インデックス

MSCIは各インデックスについて、Large Cap, Mid Cap, Small Cap, Micro Capなど、時価総額別=サイズ別のインデックスを提供しています。たとえば、MSCI ACWI Large Capなど。

MSCI Size IndexesやMSCI Methodologyに定義がありますが、簡単にまとめると

- Large Capは対象市場の約70%をカバー

- Mid Capは、Large Capとあわせて、対象市場の約85%をカバー(Large Capの次の約15%)

- Small CapはLarge Cap、Mid Capとあわせて、対象市場の約99%をカバー(Mid Capの次の約14%)

- Micro Capは先進国(Develop Market countries)のみで、 5540銘柄程度。Small Capの次の約1%をカバー

となっています。

なお、比率はすべて浮動株調整後のものです。

インデックスによって提供されていないサイズもあります。

また、Large Cap、Mid CapをあわせてStandard Indexes、それにSmall Capを加えてIMI:Investable Market Indexesと呼んでいます。

各インデックスについて、特にサイズが明示されない場合(たとえばMSCI ACWIなど)はStandardのことを指しています。つまり、われわれが日頃慣れ親しんでいる各種インデックスはStandardです。

配当の再投資方法別インデックス

また、MSCIの各インデックスは、配当の再投資方法別に、Price, Gross, Netの三種類が提供されています。たとえば、MSCI ACWIのStandardにはPrice, Gross, Netの3種類があります。こちらも定義はMSCI Index DefinitionsやMSCI Methodologyにありますが、簡単にまとめると

- Priceは配当の再投資なし

- Grossは配当を課税なしで再投資

- Netは配当に対して外国居住者向け税率で課税、源泉徴収後に再投資(租税条約がない国に居住している人を想定した課税後の再投資)

となっているようです。

Grossは税なしで再投資した場合のトータルリターン、Netは租税条約がない外国居住者向けの税率で源泉徴収後に再投資した場合のトータルリターンなので、通常、再投資すればGrossとNetの間に入ると把握しておけば十分だと考えます。

MSCI ACWIサイズ別パフォーマンス

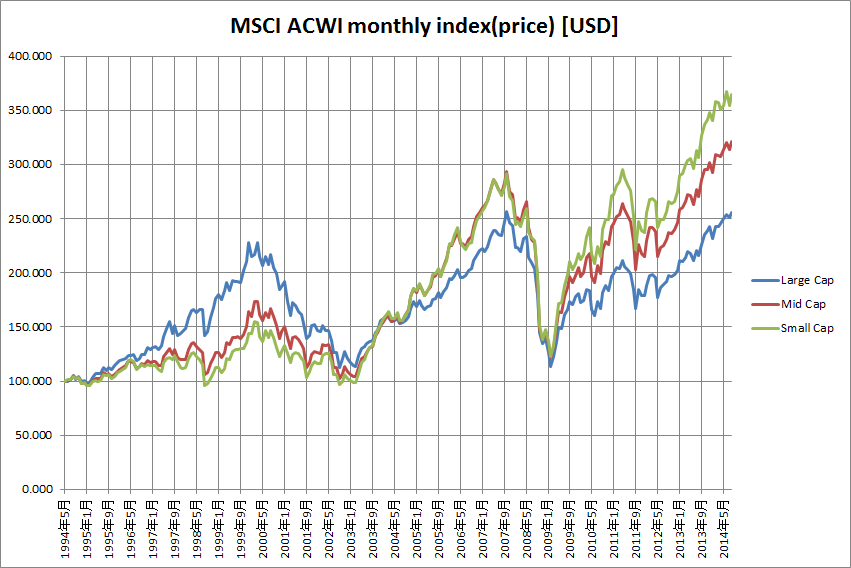

各インデックスとも、1994年5月末を100として正規化しています。

2003年9月までは、Small < Mid < Largeの順ですが、以降は逆転していているのが印象的です。

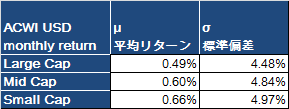

1か月あたり平均リターンと標準偏差

それぞれ差はわずかですが、Large < Mid < Smallとなっています。

次にリターンの分布をみてみます。

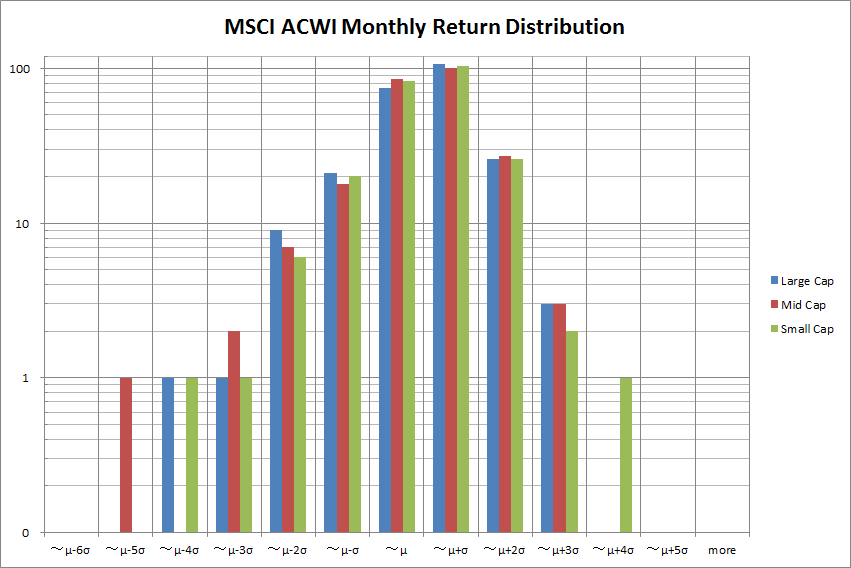

区間は、平均リターンμを中心にσ単位としています。区間の下限以上かつ上限未満の範囲内の度数を数えています。縦軸=度数軸は常用対数スケールになっています。

Mid Cap, Small CapのほうがLarge Capよりも広く分布しているように見えます。

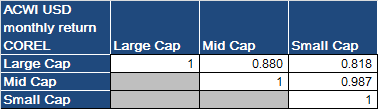

サイズ別相関係数

Large Cap, Mid Cap, Small Capのそれぞれの組み合わせの相関係数です。

当然と言えば当然ですが、それぞれかなり強い相関があります。有意な差かどうかは判断がつきませんが、サイズが近いものとの相関がより強くなっています(Large-MidのほうがLarge-Smallより強い相関となっているなど)。

所感

時価総額の規模によってリスクに差があるのか、具体的には小型株のほうがリスク(ボラティリティ)が大きいという直観が正しいかを確認するために、MSCI ACWIのサイズ別インデックスを調べてみました。

リスクはLarge < Mid < Smallとなっており、直観どおり小型のほうが大きいことが確認できましたが、その差はわずかでした。

リターンの分布も、小型のほうが広い傾向が認められましたが、これも差はわずかでした。

MSCI ACWIのみの検証ではありますが、サイズによるリスク(ボラティリティ)の差がこの程度であることは、リスク最小化の観点では時価総額ウェイトより等金額ウェイトのほうが合理的であろうという、インデックス・ドライバーさんの考察をサポートする結果と認識しています。

時価総額ウェイトは、市場の平均かつ、組成運用の面で効率がよく、運用側・投資家側双方に扱いやすいこともあって広く用いられるようになったと理解しています。

ただ、個人投資家は、多くの機関投資家と違い市場の平均を持つことが求められているわけではなく、資産形成のために、許容できるリスクの範囲内で、リスク当たりのリターンを最大化することを最重要視しています。

そして、インデックス・ドライバーさんのご尽力により、等金額ウェイトインデックスに大きな可能性が秘められているかもしれないことがわかってきてます。

インデックスプロバイダーやファンド運用者のみなさまには、是非、等金額ウェイトインデックスを研究・検討していただき、運用・投資家双方にとって魅力的なinvestment vehicleを開発していただけることを期待しております。 よろしくおねがいいたします。