先日、記事でご紹介した、「資産構造と流れ」についての考えを整理し、実践をはじめてから1か月ちょっとが経過し、1回目の月末を迎えました。

その効果と気づきについてメモしておきたいと思います。家計管理や投資に限った話ではないのですが、見える化の効果は大きいことを改めて認識しました。もっと早くから(もっと若いころから)やっていればよかったと後悔後悔。

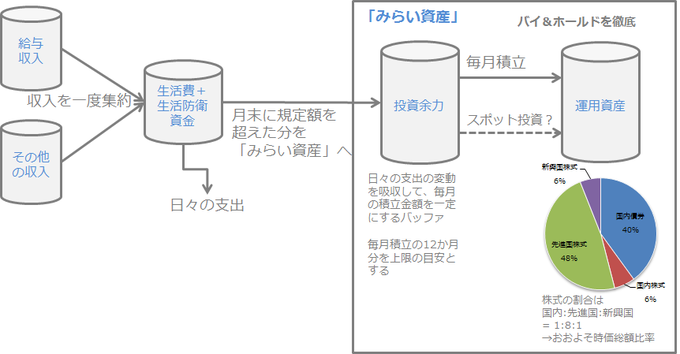

資産の構造と流れ

資産の構造(資産をどのような枠でとらえるか)と、流れについては

でご紹介した通りです。一番のポイントの概念図を再掲します。

- 一度すべての収入を一か所(図中の「生活費+生活防衛資金」)に集める

- その月内の支払をすべて終えたあと、「生活費+生活防衛資金」の決まった金額を超える分を「みらい資産」に移す

を毎月くりかえします。

具体的には以下のような流れになります

- (給与所得者なのでなにごともなければ)毎月下旬に給与が振り込まれる

- 住宅ローンの繰り上げ返済ー毎月の返済額とおよそ同額を返済額低減型で繰り上げ返済

- 息子の保育料を振り込み

- 住宅ローン、クレジットカード、銀行引き落とし分の引き落としを待つ

- 「生活費+生活防衛資金」の口座の残高総額を確認し、あらかじめ決めた金額を超えた分を「みらい資産」の口座へ振替える

- 「みらい資産」の中で投資対象資産の買付を行う

「生活費+生活防衛資金」も「みらい資産」も、それぞれ、複数の口座を組み合わせて使用しているため、アカウントアグリゲーションサービスを活用しています。

私の場合はマネーフォワードを使っています。使い方のTipsや、セキュリティ向上のための工夫は以下の記事でご紹介しています。

ここでやっていることのポイントは

- 日々の生活用の資金と、将来のための資産「みらい資産」を明確に分離し、口座も物理的に分離する。

- アカウントアグリゲーションサービスを活用して、それぞれの残高がすぐにわかるような仕組みを導入する。

- 資金の流れ・移動方法をルール化・ルーチン化して毎月繰り返す。

になります。

効果と課題

当たり前といえば当たり前なのですが、収入の増減や消費の増減が、そのまま投資=「みらい資産」へ回した金額の多寡として、一目で分かる形になります。特に、私の場合は、月給は固定給なので、無駄遣いが多ければ、ダイレクトにその分投資に回せる金額が減り、そのことを月末に痛感せざるを得ない状況になります。

その効果として、日々の消費行動が少し引き締まったものになります。例えば、勤務先での朝食購入をやめて、少し早目に起きて自宅で朝食をとるようにしたり、ネット通販などで何かを購入するときも、「これは本当に必要なものか」とか「今買う必要はあるか?もう少し考えてもいいのでは?」と一呼吸おいて考えるようになりました。

家計簿をしっかりつけて、月々の収支をしっかり把握している人にとっては当たり前のことではありますが(恥ずかしながらこれまでは「月々の収支はマイナスになってないからまあよし」というずぼら管理でした)、単純に資産を構造化・見える化するだけでも、それなりの効果が得られるのでお勧めです。毎月投資分を天引きしてその中でやりくりするようにしたほうがよいのでしょうが、収支がまだまだ安定しないのでしばらくはこの方法で続けてみる予定です。

また、私の場合、日常の昼食や飲み物は電子マネーで決済せざるを得ない環境であることと、それ以外の買い物も主にクレジットカードを利用しているため、マネーフォワードを導入しただけで家計簿がほぼ自動で完成できるという副次的なメリットもありました。一日当たりどれくらい飲食に利用しているのかがわかったり、何気なく払ってる金額が記録に残って後で振り返ることができるのも利点の一つだと思います。

逆に、課題というか気を付けなければと思ったこともあります。先の「消費行動が引き締まる」が行き過ぎてしまうことには気を付けなければと。将来への備えばかりで、禁欲的になりすぎてしまい、今このときを楽しむためのちょっとした贅沢や、自分や子供への投資を我慢しすぎてしまったり、なにごとにもケチケチしてしまっては、人生がとてもつまらないものになってしまいます。老後のために今を我慢しすぎるのは本末転倒ですから。

何事にもメリハリをつけて、仕事も、家族との時間やレジャーも、老後への備えもバランスよく進めていきたいなと、改めて考えた次第です。