2015年8月終了時点でのアセットアロケーション(資産配分)の確認とふりかえりです。

2015年8月ふりかえり

世界の株価が乱高下をつづけておりますが、事前に納得のいく形でルールを決めてシステム化しておいたおかげで、普段と変わらず過ごしています。

でご紹介した、Vanguard CEOのアドバイスの意味も分かったような気がします。

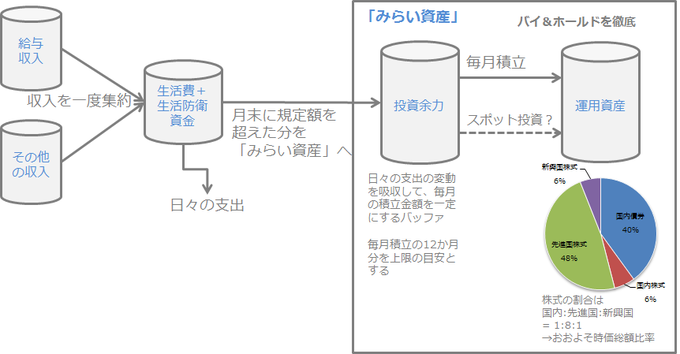

この8月もルール通り、25日の給料日に積み立てを行いました。積み立て前の、「みらい資産」ないの国内債券(=個人向け国債変動10):株式クラスの比率、7月末時点で41.9:58.1だったものが、8月25時点で44.2:55.8になっていました。

8月の積み立てでは、全額を株式クラスに充て、株式クラス内ではノーセルリバランスとなるようにしたため、先進国株式:新興国株式:国内株式=8:9:3となりました。

相対的に、新興国株式の落ち込みがより大きかったことがうかがえます。「中国がヤバい」などという報道などを見ると、新興国株式に資金を投じるのは「穴の開いたバケツに水を入れる」ような行為に映るかもしれません。

ただ、「この先どうなるかは読まない・読めないと自覚すること」「自身のリスク許容度の範囲で、あらかじめ心地よいと決めた資産配分を守ること」「投資元本を愚直に積み上げていくこと」が、長期にわたり投資を継続するための要という考えから、今回も機械的に投資しました。

バランスファンドだと、このあたりも完全に自動化できるので、その点メリットですね。全世界株式ファンドでないかなぁ…

投資以外では、息子が飛行機・空港に興味を持ち始め、私もいろいろ調べているうちに楽しくなってきました。仕事が落ち着いたら飛行機について勉強してみるつもりです。

また、2015-2016シーズンのスキー場のホームページがオープンし始めてワクワクしてきました。今年はシーズン券を購入するぞー&板とウェア新調したいなぁ。(遊ぶことばっかり…)

2015年9月末アセットアロケーション

資産構造とアセットアロケーションの目標は以下の通りです。

で検討したように、株式クラス部分は「全世界株式」として、その時点での世界全体の株式を(浮動株調整後の)時価総額ウェイトで保有するつもりでいますので、ここでの国内株式、先進国株式、新興国株式の比率はあくまで現時点でのスナップショットです。

主要なインデックスは時価総額ウェイトなのに、それを利用する上位部分でそれぞれのインデックスの比率を固定するための確固たる根拠が自分自身では持つことができなかったゆえの、なりゆきまかせです。いまのところは、「国内債券:世界株式=4:6」が、リスク許容度的にも、通貨比率的にもちょうどよかろうという判断です。

それでは、アセットアロケーションです。基準日は2015年8月31日です。

グラフは横着してGoogle Chartsを使っています(Excelでグラフを作って貼り付けたりしなくて済むので…恥ずかしいのでソースは見ないでください…)。

なお、「みらい資産」以外に生活防衛資金として銀行預金で生活費約2年分を確保しており、負債を除く全金融資産に占める、リスク資産(=国内、先進国、新興国の株式)の割合は3割ちょっとです。株式だけで運用している企業型確定拠出年金資産を加えると数パーセント上がります。